|

|

资讯流 宏观 直播 策略 日历 | 原油 黄金 美指 外汇 股指 商品 | 教育 知否 | 经纪商 全能投资账户 期货开户 |

|

![]()

FedWatch利率展望:近期美联储官员讲话表明, 经济和通胀过热程度超出预期,6月或将继续加息,终端利率指向5.30% |

|||||||||

|

|

||||||||

|

编辑:王真 发布时间:2023.02.11 22:35 美国联邦公开市场委员会(FOMC)在1月利率决定基调转向偏鸽派基调之后,劳工统计局(BLS)公布的就业形势报告(ESR)却显示劳动力市场异常强劲,而商务部人口普查局(BC)公布的零售销售月报(MRT)也意外大幅反弹,BLS的生产者价格指数(PPI)的环比涨幅录得7个月以来的最高水平,在此期间,多位美联储(Fed)官员发表了讲话,基调迅速转向鹰派。

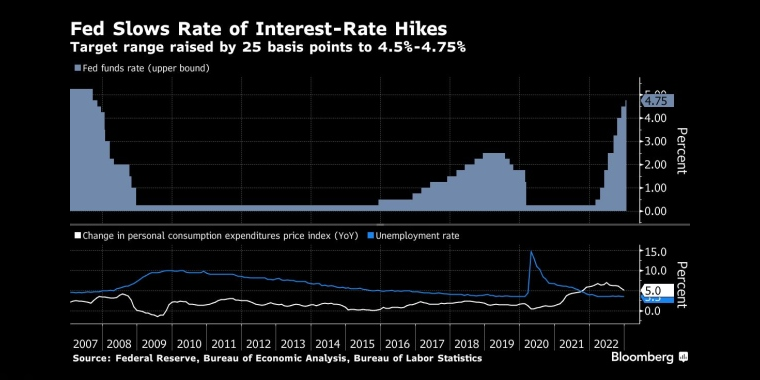

FOMC加息幅度进一步降档至25个基点,政策利率目标区间升至4.50%至4.75% _By Bloomberg 多数官员认为,本轮加息的峰值利率将会高于市场预期并与12月点阵图基本一致 - - 5.10%。少数官员表示,峰值利率可能会更高,甚至暗示可能再下次会议上加息50个基点。共识似乎是,最新这批数据超出了他们的预期,加息周期可能会延长峰值利率更高,即便如此,通缩进程可能也会比预期的更慢。 ---

对于最新公布的经济指标,他说:“由于季节性调整问题,最近的就业增长、零售销售数据其实并没有带来太多信号。” 对于政策对通胀的影响,他说:“感觉美国在控制通货膨胀方面进展缓慢。过度储蓄、财政支出、雇主留住工人的想法可能会抵消美联储加息的影响。” 本周早些时候,他强调称,要改变他的预测还需要看到下个月的报告。他说:“BLS非农报告大致符合预期,但通胀的惯性和持续性将远超我们的预期。3月FOMC会议前,我们将看到另一份通胀报告,这将影响我的预测。” ---

她强调称:“继续提高利率所付出的成本和风险是必要的,因为我们还没有击败通胀。” 对于利率前景,她说:“没有进一步的线索告诉我,利率需要达到多高,或者是否应该上调单次加息的幅度。” 对于通胀状况和前景,她说:“我认为通胀太高是无可争辩的现实。我认为我们在经济状况中看到了很多与通胀放缓非常不一致的数据。最近的数据表明,我们的行动尚未产生有效的影响。未来有很多不确定性,地缘政治紧张局势可能影响能源价格。” 当被问及她需要看到什么才能支持暂停加息时,鲍曼说:“通胀的持续下降。” 本周早些时候,她强调称,通胀持续高企可能导致通胀预期脱锚。她说:“高通胀持续的时间越长,家庭和企业就越有可能在预期未来的通胀更高。如果是这样的话,FOMC遏制通胀的工作将更具挑战性。” ---

他表示,他在1/2月FOMC会议上他主张加息50个基点。他说:“我一直主张提前加息。我认为我们可以在上次会议上继续这样做。” 对于市场最近几天大幅上调了对本轮加息峰值利率的预期,他表示,他欢迎这一发展,但该做什么将自行判断。他说:“我不排除那次会议或未来任何会议的任何可能性。” 对于通胀前景,他说:“即使通胀持续高企和劳动力市场强劲,持续的政策利率上调也有助于在2023年锁定反通胀/通胀紧缩趋势,将通胀预期保持在低水平。” ---

她展开说:“由于俄乌战争(The Russia-Ukraine War),通胀风险仍然倾向于上行,这增加了食品和能源通胀的不确定性。中国(CHN)的重新开放也可能增加对大宗商品的需求和推动价格上涨。这些上行风险支持政策超调。过度紧缩也有代价,但如果通胀开始以比预期更快的速度下降,我们可以做出适当的反应。” 对于加息步伐,她表示,如果通胀面临反弹风险,可能会加快步伐。她说:“你知道,并不总是25个基点。正如我们已经表明的,当经济需要时,我们可以更快地行动,我们可以在任何特定会议上提高加息幅度。这将受到经济如何发展的驱动。” 对于政策拐点,她说:“现在没有什么能让我认为我需要专注于这个问题。” ---

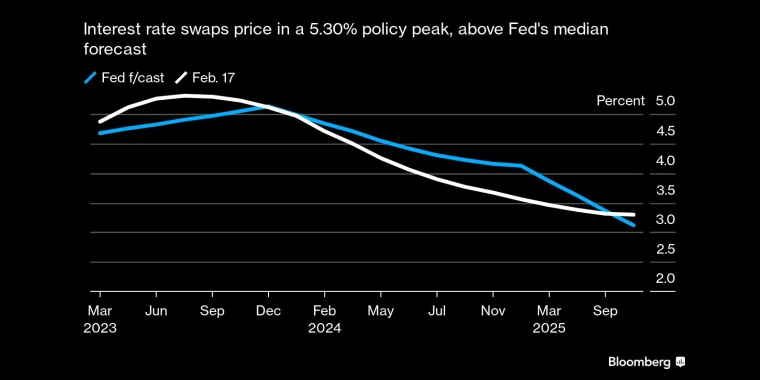

对于最新的通胀数据,他说:“今天我们看到了一份通胀报告,它很好,通胀正在下降,但不是很快。有一些迹象表明通胀正在降温,这是令人鼓舞的,我们终于开始看到稳步进展,一系列商品的通胀下降。我特别担心食品的高通胀。我预计今年核心通胀率将降至3.5%左右,2024年降至2.5%,2025年回落至2.0%的目标水平。” 对于利率前景,他说:“在我看来,我们还没有完成这一轮政策紧缩。但我们可能会很接近结束。在今年的某个时候,我预计政策利率将达到足够限制性水平,随后我们将保持利率不变,让货币政策发挥作用。利率现在处于允许我们放慢速度并谨慎行事的水平,在我看来,一次提高75个基点的情况肯定已经过去了。就在上次会议上,我投票支持加息25个基点。” 对于劳动力市场前景,他说:“几乎没有证据表明劳动力市场严重下滑。我预计今年失业率将小幅上升至略高于4.0%的峰值水平。美联储正在劳动力市场如此强劲的条件下应对通胀,这是一个被低估的优势。” 对于经济前景,他说:“我预计今年的实际国内生产总值(GDP)将增长1%,然后在2024年和2025年回升至2%的趋势增长水平。GDP将温和增长,我预计不会出现衰退。” ▉ 利率前景 最近利率预期的演变是,BLS非农公布后,对峰值利率的预期2次跳涨,涨幅高达30个基点,至5.20%;在BLS通胀公布后,升至5.27%; 在BC零售销售报告公布后,升至5.31%。目前,华尔街已经完全定价了美联储未来2次会议分别加息25个基点,以及更高的峰值利率。 截至发稿时,5月隔夜指数掉期合约升至5.11%,比当前联邦基金利率高出50多个基点。7月合约升至5.31%,即峰值利率中位数,反映出6月再次加息25个基点的可能性约为70%。而12月降息25个基点的概率已经下降至75%。

市场的峰值利率预期已经上升至5.31%,高于美联储的预测 _By Bloomberg 多数机构已经上调了对本轮加息的次数和终端利率的预期... >> 美国银行(Bank of America)的首席美国经济学家迈克尔·加彭表示:

>> 高盛(Goldman Sachs)的首席经济学家简·哈祖斯表示:

>> 摩根士丹利(Morgan Stanley)的首席全球经济学家塞思·卡彭特表示:

>> 德意志银行证券(Deutsche Bank Securities)的首席美国经济学家马修·卢泽蒂表示:

>> 巴克莱(Barclays)的欧洲股票策略主管伊曼纽尔·考表示:

>> T.Rowe Price Associates的首席美国经济学家布莱娜·乌鲁奇表示:

>> 美国外交关系委员会(Council on Foreign Relations)的高级研究员塞巴斯蒂安·马拉比提请市场注意,政治因素可能会鼓励在今年而不是2024这个选举年加息。他说:

一些经济学家承认加息步伐加速的可能性已经上升,但过早采取这种行动可能带来严重后果... >> 美国前财政部长萨默斯(Lawrence Summers)表示,虽然通胀数据显示物价压力扩大,但现在主张美联储下个月重新加快加息步伐还为时过早。他告诉彭博电视台:

▉ 本站观点 >> 市场矩阵(MarketMatrix.net)的美元分析师廖青表示:

廖青强调称,尽管他们的讲话中并没有提到通胀反弹的可能性,但实际上,这种情况可能会出现,而这可能是他们最担心的情况 - - 已经在瑞士(SUI),印度(IDN),韩国(KOR)等国家出现。FedWatch >>

主题:美联储政策前景展望 | 新闻源:Bloomberg CNBC MarketWatch Reuters ---END---

|

|||||||||